担保行业,涉及业务量大、范围广、资金大,如何增强风险识别能力、有效管控担保风险,是担保企业的核心竞争力。为了在互联网时代保持竞争力,不少担保企业选用各种业务管理软件、办公软件来实现数字化管理。

但是其中也存在着由于多系统导致数据分散、查找费力、推广难度大等问题。通过结合行业特色,泛微以协同办公系统为基础,为担保、融资咨询企业打造了担保管理特色功能应用。

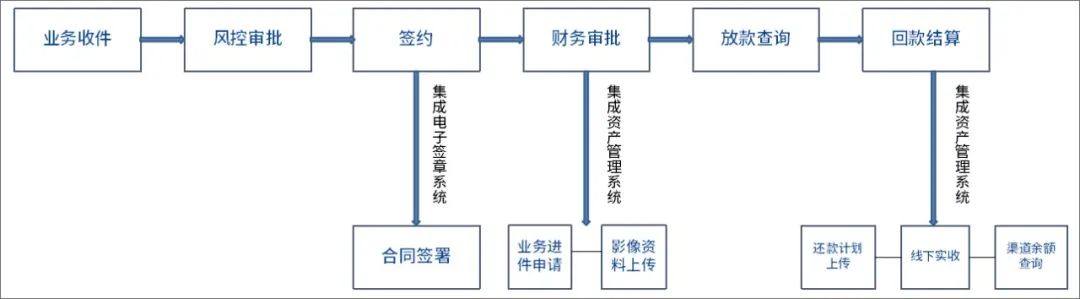

泛微通过强大的流程引擎和集成功能,助力担保企业整合客户、项目资源,时刻掌控资金状况,并且通过电子化签约流程实现贷款担保业务全程数字化管理。

(系统架构)

泛微担保行业解决方案特色功能

首先,泛微通过统一特色门户,在首页展现了各项业务数据统计、客户信息等,能够快速掌握项目进度。同时,客户的预警信息会及时推送至门户,相关人员能够及时收到客户变动信息,保证公司业务安全。

一、客户信息统一管理

担保行业十分重视客户服务的精细化、个性化,努力为客户提供更多个性化的服务和适应市场需求的金融产品,建立具有竞争力的客户服务体系。

泛微OA系统通过将客户信息、产品信息、客户价值体系等统一在一个平台进行管理,实现担保行业客户管理智+能化。

(客户管理方案架构,点击图片可获取详细方案)

1、电子化管理

泛微将客户信息统一在系统中储存和管理,形成对客户全面的了解和分类,实现客户资源的合理分配和共享。

OA系统改变原本Excel或是线下纸质化管理客户信息的方式,提供对于集团客户以及一般客户的唯一身份编码管理、基本资料管理、往来授信管理、产品资料、资产负债、联系人信息等以及客户信息分配过程的管理。

2、智+能预警

泛微OA系统通过合规审批确认客户准入机制,系统具备客户重大变化或突发性风险事件预警功能。通过与企业信用系统以及金融行业相关系统进行集成,一旦客户信用发生变化,立即推送至相关人员门户进行提醒。

二、担保业务审批全程数字化

泛微结合担保行业特色,将担保企业业务以电子流程的方式进行规范化落地。例如担保审批流程、信托审批流程、进件审批流程、体验审批流程等。

1、信托审批流程

发起业务流程时,流程流转按照不同的业务子类型形成不同的审批路径。

审批过程中落地内部严格的风控管理,出现风险预警及时提报。审批流程中的初审、复审、终审等环节分别设立了关键审批节点,在线覆盖业务全生命周期。

(审批流程)

2、签约电子化

为了避免萝卜章、篡改合同、盗用印章等引起的合同纠纷,减少担保企业因为签署问题而导致的经济损失,泛微通过集成电子签章系统,为不同业务签署需求提供“身份认证、电子用印、电子签名、数据存证、防伪输出”服务,使系统具备签署能力,确保签署合法、高效、便捷。

通过调取系统中的合同模板,关键信息通过关联流程自动写入。合同审批通过之后,直接调取电子签章进行签署,实现无缝集成。

(在线起草合同)

发起合同之后可通过手机短信、微信、钉钉、APP等多种方式推送给借款人进行借款合同签署,签署完成可下载合同。

同时,生成二维码,手机扫码即可查询对应合同详细信息。解决了借款合同审批后“打印-盖章”的人工环节,实现借款合同的全程数字化管理。

三、资金查询统计分析

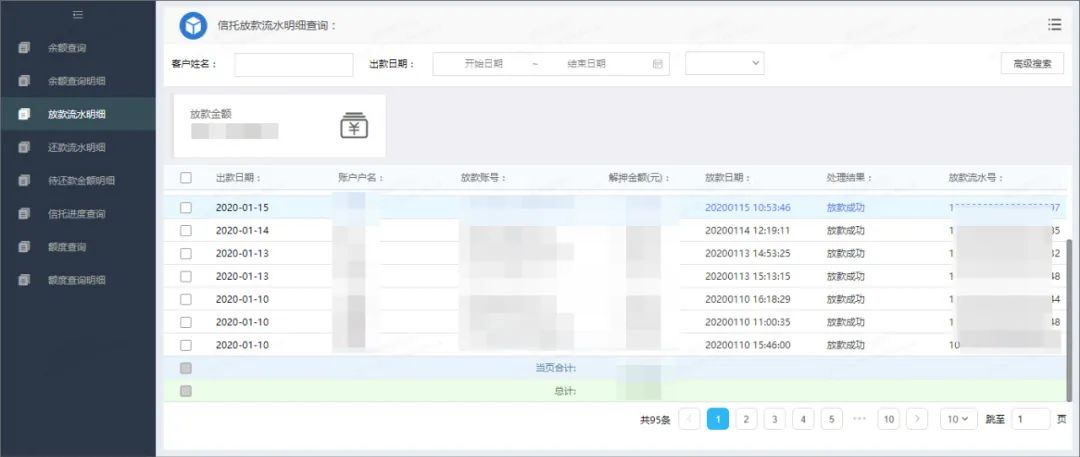

通过集成资产管理系统等,可实时查询资金放款情况,有效管控资金周转,还款账单日到期预警提醒。

1、余额查询

支持人工实时查询余额,并且支持设置定时查询计划任务,例如:8点,24点自动查询结果记录。

放款流水明细、还款流水明细、待还款金额明细、信托业务进度查询等数据实时查询,有效管控资金周转。

(余额查询)

2、业务流水查询报表

支持业务放款、还款、待还款流水明细查询,信托业务进度查询等。自动统计业务员业务量、签约额、业务排名等数据。

(查询报表)

四、特色办公应用

1、OCR识别集成

流程审批过程中需要上传银行卡、身份证图片,系统通过与OCR集成,能够自动识别银行卡号、身份证等信息。

2、图片格式转换成PDF格式

需要上传征信报告、产权证、户口本、身份证、婚姻证明、营业执照等材料时,多个图片格式附件,自动压缩合并成单个PDF文档。

(图片转换PDF)

减轻了工作人员重复工作的麻烦,减少传统人工操作的误差。

泛微担保行业解决方案应用价值

实现传统线下担保放款到在线签署合同,业务审批最终放贷出款成功的电子全程化;

减少贷款业务审批过程中不规范性,让审批过程每个关键点都能得到有效风险管控;

多系统集成,能及时查询明细、余额等信息,数据集中,快速获取,提高分析效率。